近段时间,不断有品种“压线”过评,获得第八批集采“入场券”。米内网数据显示,与正式文件发布时相比,有15个品种竞争格局生变,在3月24日(含)前有新企业过评/视同过评。符合申报资格企业数≥10的品种数增加3个至15个,哌拉西林他唑巴坦注射剂再迎4家过评企业;科伦、华海、奥赛康等企业有新品种“压线”过评,金城医药新增2大重磅注射剂,福安药业、石四药跻身过评品种数TOP10企业。

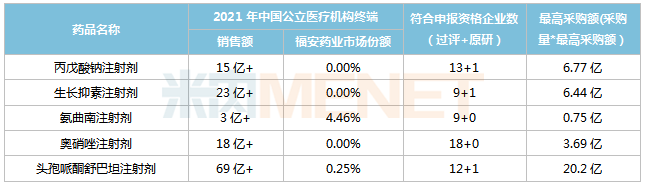

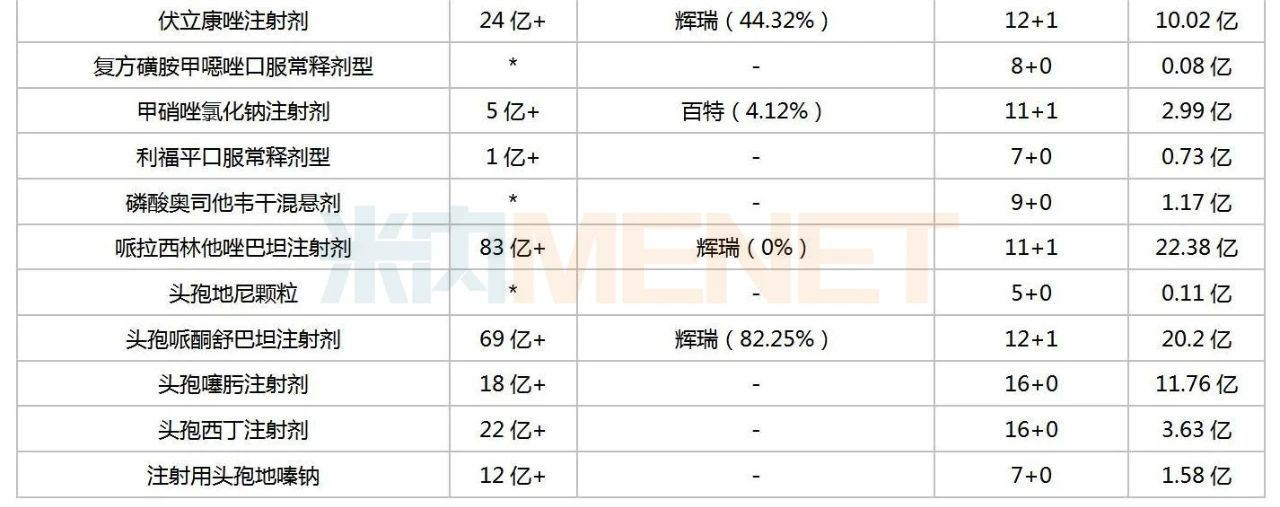

第八批集采有新企业过评的品种

注:销售额不分规格,低于1亿元用*代表;最高采购额以首年约定采购量*最高有效申报价计;过评企业含上市许可持有人等。

来源:米内网数据库、上海阳光医药采购网

新增3个!15个品种竞争激烈

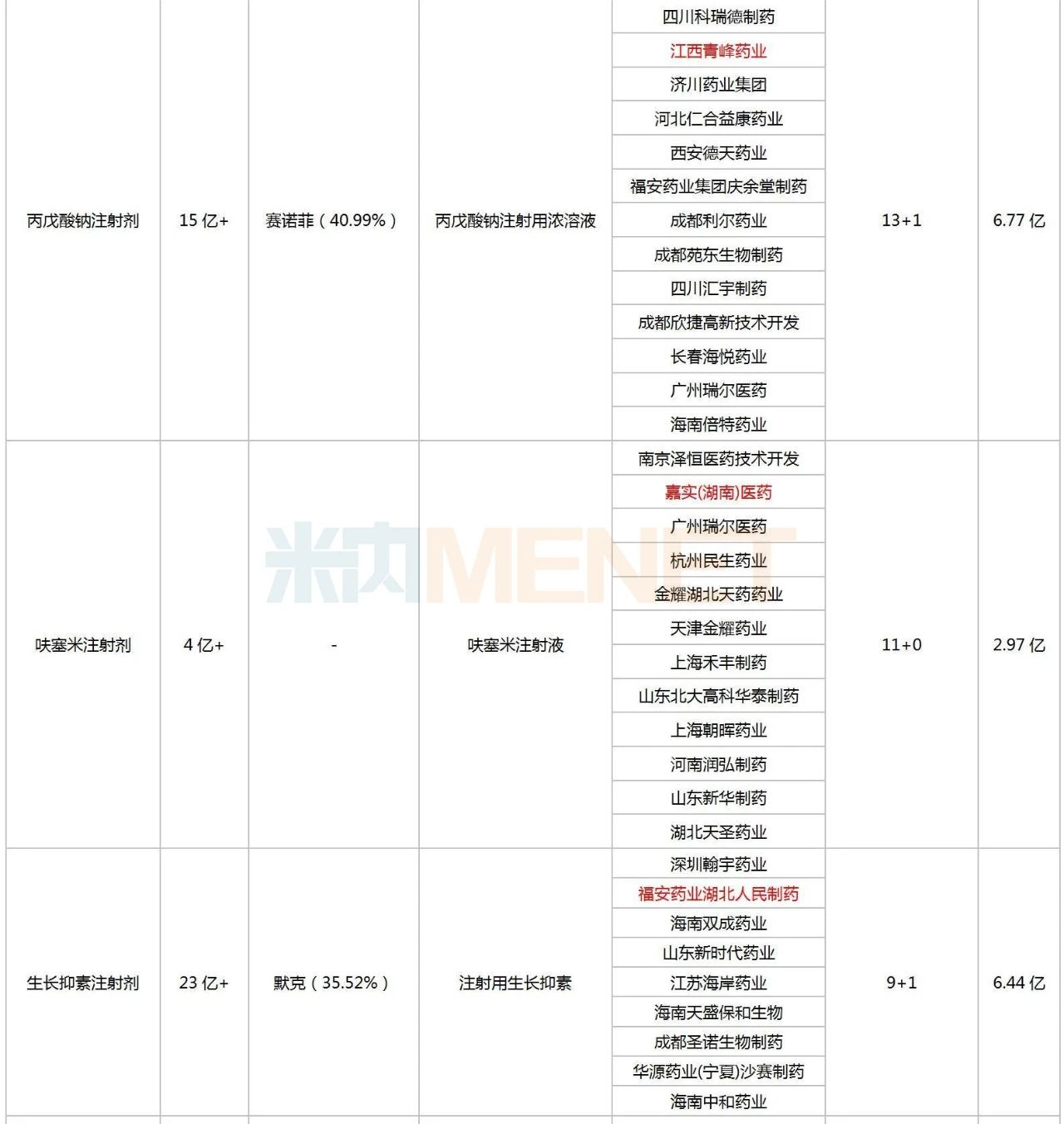

与正式文件发布时(3月2日)相比,第八批集采符合申报资格企业数≥10家的品种又增加3个(原本为12个),生长抑素注射剂、丙氨酰谷氨酰胺注射剂均由原先的9家增加至10家,最多入围企业数由7家增加至8家;哌拉西林他唑巴坦注射剂由原先的8家增加至12家,最多入围企业数由6家增加至9家。

符合申报资格企业数达≥10家的品种(按集团计)

注:标红代表有新增过评企业

生长抑素可抑制生长激素、甲状腺刺激激素、胰岛素、胰高血糖素、胃酸等的分泌。米内网数据显示,近年来在中国城市公立医院、县级公立医院、城市社区中心以及乡镇卫生院(简称中国公立医疗机构)终端全身用激素类制剂(不含性激素和胰岛素)产品竞争格局中,注射用生长抑素稳居第二位。

以首年约定采购量*最高有效申报价计,生长抑素注射剂最高采购额达6.44亿元。该产品由原研厂家默克主导市场(近年来市场份额均超过30%),正式开标时将是10家企业的“厮杀”,其中福安药业湖北人民制药于3月7日“压线”过评。

丙氨酰谷氨酰胺作为肠外营养支持制剂,适用于进行肠外营养支持的患者。在中国公立医疗机构终端血液代用品和灌注液通用名TOP10中,丙氨酰谷氨酰胺连续多年榜上有名。丙氨酰谷氨酰胺注射剂为第4个纳入国采的血液代用品和灌注液,最高采购额超过5亿元。该产品目前由原研厂家费森尤斯卡比华瑞制药主导市场,北京百美特生物的产品于3月21日“压线”过评。

甲硝唑氯化钠注射剂原本符合申报资格企业数11家,最多入围企业数为9家,新增1家企业后最多入围企业数不变,可见竞争将加大。该产品最高采购额接近3亿元,目前市场占比TOP3企业分别为四川科伦药业、石家庄四药、吉林津升制药。

头孢哌酮舒巴坦注射剂符合申报资格企业数由原先的12家增加至13家,广东金城金素制药压线过评,最多入围企业数由9家增加至10家;阿加曲班注射剂、伏立康唑注射剂符合申报资格企业数由原先的10家增加至13家,最多入围企业数由8家增加至10家。

科伦、石四药、华海......“压线”过评

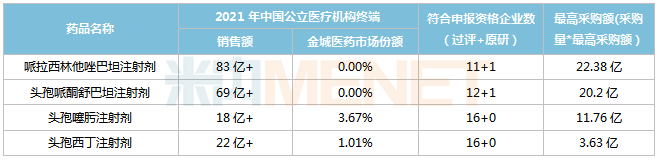

其中,金城医药新增了2款重磅注射剂,为哌拉西林他唑巴坦注射剂及头孢哌酮舒巴坦注射剂,纳入第八批集采品种数由原先的2个增加至4个。从2021年中国公立医疗机构终端竞争格局看,金城医药在哌拉西林他唑巴坦注射剂、头孢哌酮舒巴坦注射剂的市场份额为0%,市场尚未开拓。

金城医药第八批集采品种

来源:米内网综合数据库

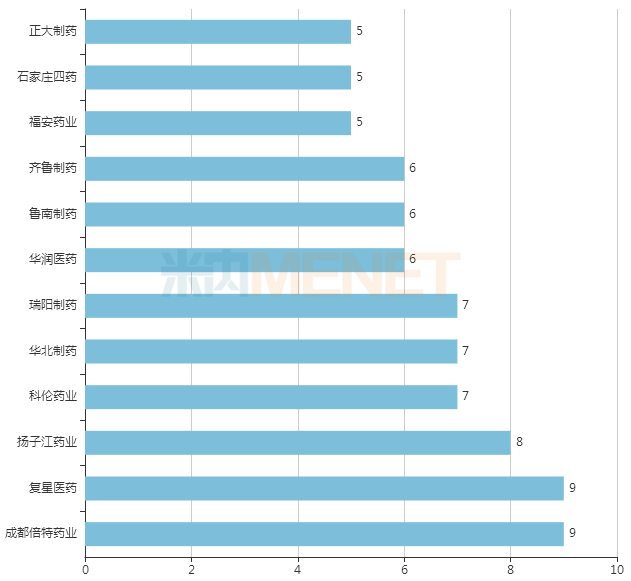

过评品种数≥5个的企业数(以集团计,下同)增加2个,为福安药业及石四药,与正大制药并列第十位;此外,TOP10企业中的科伦药业、瑞阳制药、齐鲁制药各新增1个过评品种,分别为头孢西丁注射剂、哌拉西林他唑巴坦注射剂、磷酸奥司他韦干混悬剂。

过评品种数≥5个的企业

福安药业压线新过评1个品种,以5个品种(均为注射剂)跻身过评品种数TOP10企业。从2021年中国公立医疗机构终端竞争格局看,福安药业在丙戊酸钠注射剂、生长抑素注射剂、奥硝唑注射剂、头孢哌酮舒巴坦注射剂4个品种所占份额均低于1%,市场待放量,其中头孢哌酮舒巴坦注射剂最高采购额达20.2亿元。

福安药业第八批集采品种

来源:米内网综合数据库

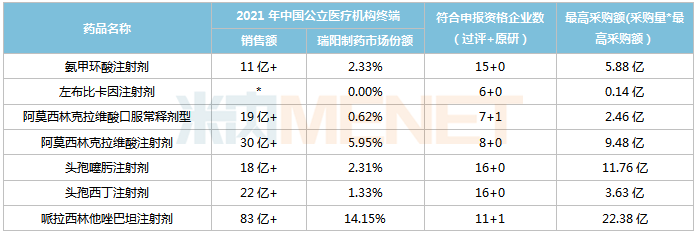

瑞阳制药压线新过评1个品种,以7个品种与华北制、科伦药业并列第四,公司在左布比卡因注射剂、阿莫西林克拉维酸口服常释剂型2个品种所占份额均低于1%,市场有待开拓。

瑞阳制药第八批集采品种

来源:米内网综合数据库

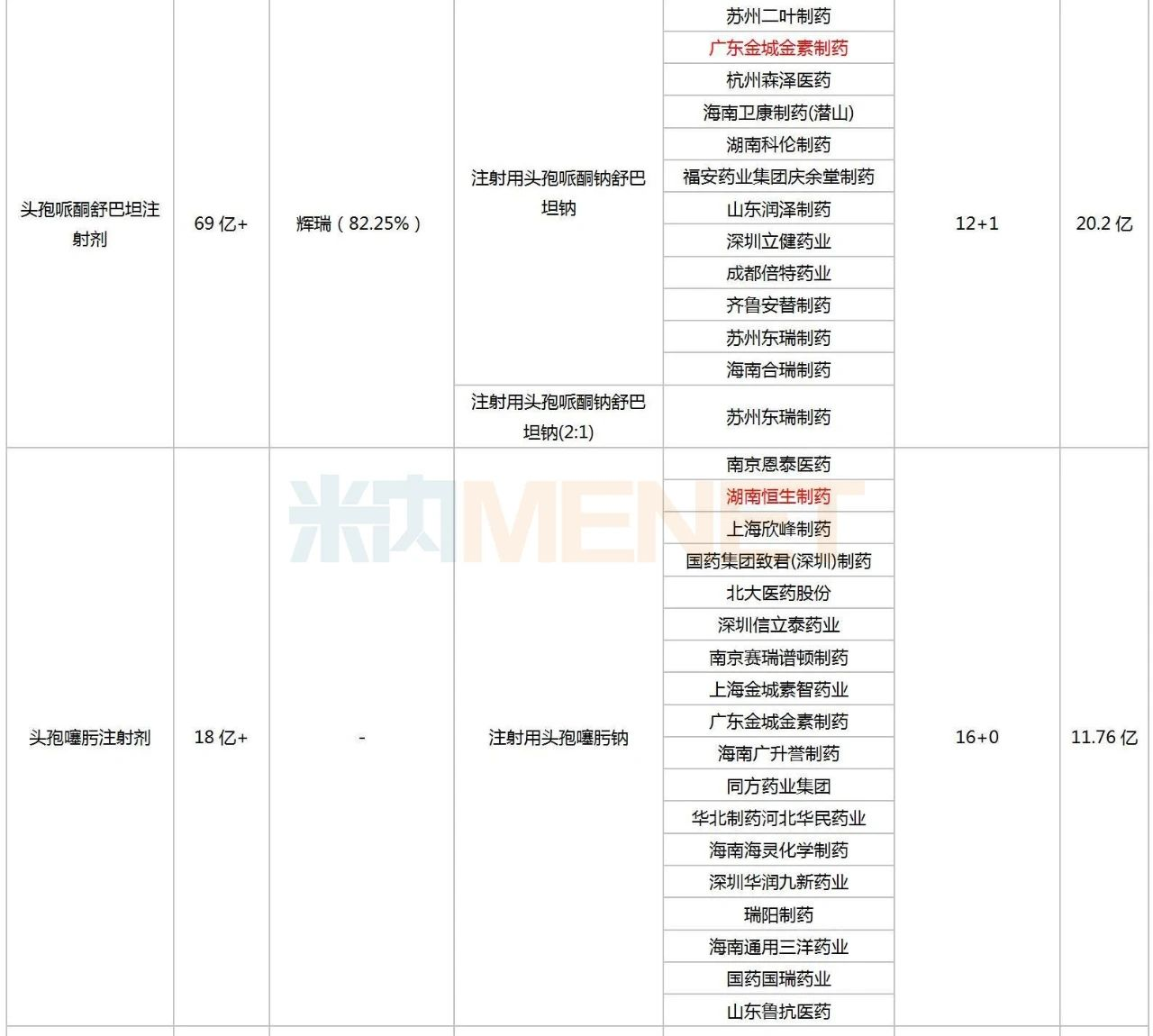

最高采购额TOP10品种,4个新增过评企业

第八批集采40个品种最高采购额合计达216亿元,其中有31个品种最高采购额均高于1亿元,占比超过70%;6个品种最高采购额超过10亿元,哌拉西林他唑巴坦注射剂、左氨氯地平(左旋氨氯地平)口服常释剂型、头孢哌酮舒巴坦注射剂均超20亿元。

有新增过评企业的15个品种,最高采购额均超过1亿元,其中哌拉西林他唑巴坦注射剂、头孢哌酮舒巴坦注射剂均超20亿元,头孢噻肟注射剂、伏立康唑注射剂均超10亿元,在最高采购额TOP10品种中分别排位第一、第三、第五、第六。

第八批集采最高采购额TOP10品种(单位:亿元)

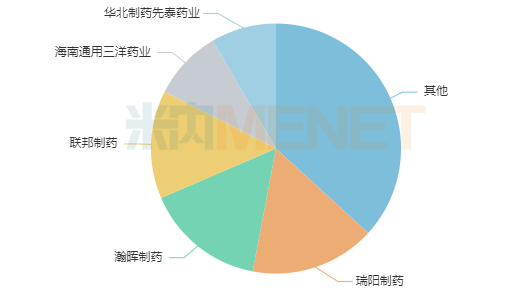

哌拉西林他唑巴坦注射剂新增4家过评企业,符合申报资格企业数由原先的8家增加至12家,最多入围企业数由6家增加至9家。这是一款青霉素类/β-内酰胺类的抗菌药,在中国公立医疗机构终端抗菌药产品竞争格局中,占领主导地位。

2022H1中国公立医疗机构终端哌拉西林他唑巴坦注射剂厂家TOP5

来源:米内网中国公立医疗机构药品终端竞争格局

目前纳入国采且已执行的青霉素类/β-内酰胺类抗菌药数量不多,受到集采降价的影响还不明显,但随着哌拉西林他唑巴坦注射剂、阿莫西林克拉维酸口服常释剂型、阿莫西林钠克拉维酸注射剂的纳入,青霉素类/β-内酰胺类抗菌药市场即将迎来大洗牌。

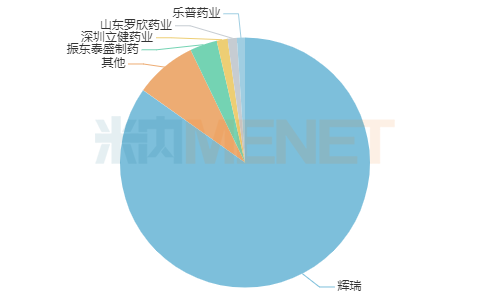

头孢哌酮舒巴坦注射剂新增1家过评企业,符合申报资格企业数由原先的12家增加至13家,最多入围企业数由9家增加至10家。该产品近年来在中国公立医疗机构终端头孢类抗菌药排名中,一直名列前茅。

2022H1中国公立医疗机构终端头孢哌酮舒巴坦注射剂厂家TOP5

来源:米内网中国公立医疗机构药品终端竞争格局

目前已有21个头孢类抗菌药纳入国采,其中4+7及扩围集采1个,第二批集采2个,第三批集采2个,第四批集采1个,第五批集采4个,第七批集采6个,第八批集采5个。注射用头孢呋辛钠、注射用头孢他啶、注射用头孢曲松钠等多个大品种集采执行后销售额出现下滑,排位不变或下滑。

第八批集采40个品种竞争格局

资料来源:米内网数据库、上海阳光医药采购网等