继11月2日,景峰医药收到法院对预重整延期的同意书后,11月4日晚,景峰医药再放大招,发布重大诉讼的公告,起诉中国工商银行三家贵阳支行。

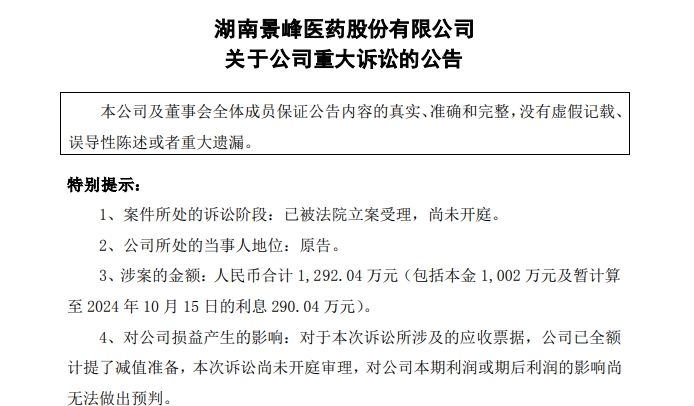

图片来源:景峰医药公告

本次诉讼的基本情况是,2018年湖南景峰医药股份有限公司(以下简称“公司”或“景峰医药”)的子公司贵州景峰注射剂有限公司(以下简称“贵州景峰”)委托中国工商银行股份有限公司贵阳分行、中华路支行、云岩支行(以下统称为“贵州工行”)处理42张银行承兑汇票,总金额为6,891.14万元。贵州工行在托收邮寄票据过程中丢失6张票据,丢失票据至今未能兑付,涉及金额1,002万元。

如今,景峰医药作为原告主张贵州工行三被告赔偿其损失1,002万元及利息290.04万元,共计1292.04万元。

该公告内容一出,投资者直呼被景峰医药吓了一跳,还以为其正值重组关键时期又出了什么幺蛾子,没想到却是作为原告,霸气状告工商银行。

对此,网友纷纷表示支持,并直言:“景峰医药终于硬气了一回”。

为何偏偏此时起诉?

其实,由公告披露内容可知,主体事件发生并不在近期,而是早在2018年就已发生,而事件脉络在公告中也披露得足够清晰,就是工行把人家的银行承兑汇票丢了,照理这种事情很好处理,但奇怪的是景峰5年都没起诉,却为何选择此刻起诉?

而通过,景峰医药近段时间的大动作来看,此次起诉事件或许只是石药集团介入景峰医药经营的表象之一,诉讼中也透露出不少重要信息:

1.1000万不是关键,何时追回也不是关键,真正推动景峰起诉工商银行的原因,或许是景峰医药进行重组过程中必要的“财务梳理”所致,一切都是在为石药集团后续的财务并表扫清障碍与风险。

2.开始梳理财务风险,也就意味着背后的净值调查已经完毕。

3.在某些方面,石药已经逐渐深入地介入了景峰医药的经营管理进程,这为后续持续经营与管理流程梳理打下了基础。

4.1292万之前就已全额计提减值损失,不影响当期损益,这就意味着景峰一旦胜诉,账上利润就会直接增加1292万元,更关键的是,这还或许还仅仅只是过去欠账的一部分。

石药给景峰带来了什么?

对于景峰医药而言,由于从2019年到2023年的净利润持续亏损,由此2023年度,该公司因经审计期末净资产为负值,公司股票被实施退市风险警示。也就是说,如果没有外部力量介入重组,该公司大概率难逃退市的命运。

2024年8月27日,景峰医药公告称,最终确定以石药控股作为牵头投资人的联合体为中选重整投资人。自此景峰医药开启了漫长的重组之路。

而石药集团作为老牌医药强企,兼具显著实力和影响力的医药龙头,2023年石药集团全年收入达到314.5亿元人民币,景峰医药也将成为石药集团在内地的第三个平台,其不仅增强了石药在A股上市子公司的数量,同时也为它的市场估值提升带来显著助力。

而鉴于石药集团资产运作新诺威与巨石生物的经典案例,聘任魏青杰为公司总裁,聘任马学红为公司财务负责人,而这两位高管正是石药集团的控股高管,足见石药集团对景峰医药的重组重视程度。

未来,从细分病种和药品的角度,景峰医药极可能成为石药集团的中药平台,在心脑血管、骨科、抗肿瘤等领域为石药集团提供助力。

结语

纵观石药主导景峰医药重组的过程,其无一不是一个令人激动,却又非常坎坷的历程,多次延期之下,或许会有人在担心重组执行的最终结果,但以此次景峰医药披露公告所展现的状态来看,景峰医药的重组过程正在有序推进。

在这关键时期,或许不怕景峰医药大动作不断,更怕两三个月没有任何消息吧!