在激烈的竞争中,药品零售要如何变革创新,布局市场?第一药店财智将结合中康数据,推出各省零售药店竞争态势分析。以数据洞察市场,研判走向,助力决策!

中康CMH数据显示,安徽省2019年零售药店销售额约为170亿元,占全国药店销售额3.69%,排名全国第11位。此外,安徽省2019年零售药店销售额同比增长率为6.7%,高于全国平均水平。截至2018年,安徽药店总数量达到1.8万家。其中连锁药店门店数量约为0.94万,单体店数量约为0.85万,连锁率为52.5%,与全国水平基本持平。安徽各市药店数量相差较大,合肥药店数量约为2800家,而黄山、池州药店数量不及500家。安徽药店平均服务人口为3549人,药店密度低于全国平均水平。宣城、马鞍山药店密度大于其他城市,药店竞争压力大。

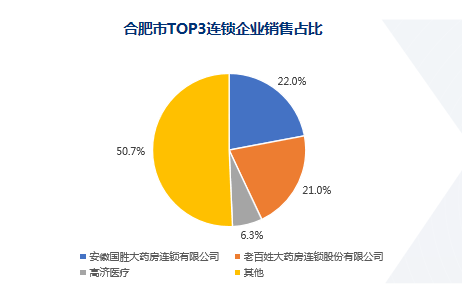

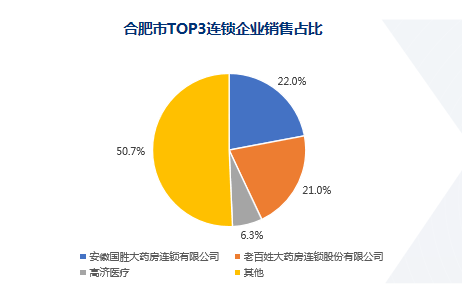

受人口、经济等因素影响,安徽各地药品零售市场差距较大。安徽零售药店销售占比位居首位的是合肥市,销售占比达到22.0%。阜阳以12.9%的销售占比位列第二;排名第三的亳州,销售占比为7.7%。合肥药店连锁率为61.5%,平均药店服务人口2863人,药店服务人口低于全省平均水平。在合肥,Top3连锁销售占比接近五成,市场集中度相对较高。本土连锁安徽国胜约占合肥市场份额的22%左右,老百姓在合肥的市场份额约为21%。

马鞍山药店数量约为1700家,连锁率达到85.5%,是安徽连锁率最高的城市;平均药店服务人口2626人,药店服务人口低于全省平均水平,是安徽竞争较为激烈的城市。马鞍山市场竞争以曼迪新大药房和健康大药房为首,其他连锁规模较小,但竞争激烈。

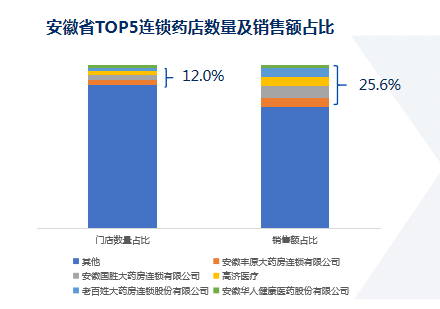

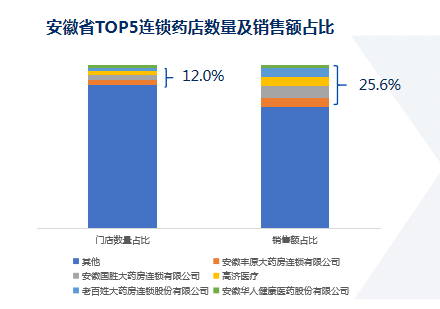

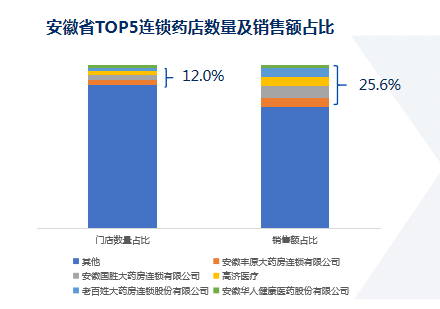

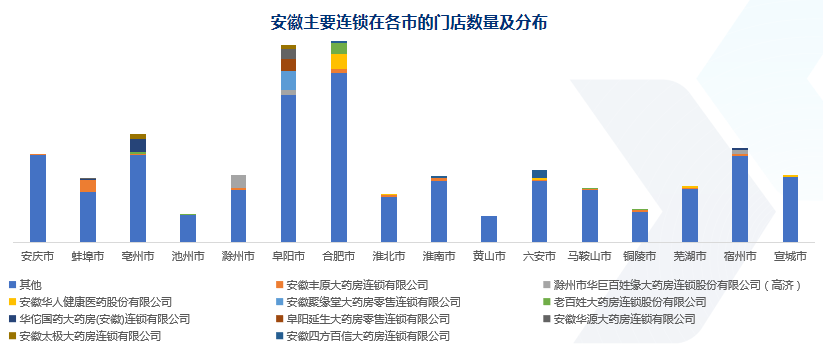

中康CMH数据显示,在安徽扎根的连锁药店企业约190家;Top5连锁门店数量超过2000家,占安徽总门店数量的12.0%;Top5连锁销售额超过40亿元,占安徽总额的25.6%,整体市场集中度相对较低,有大量多而散的连锁竞争。

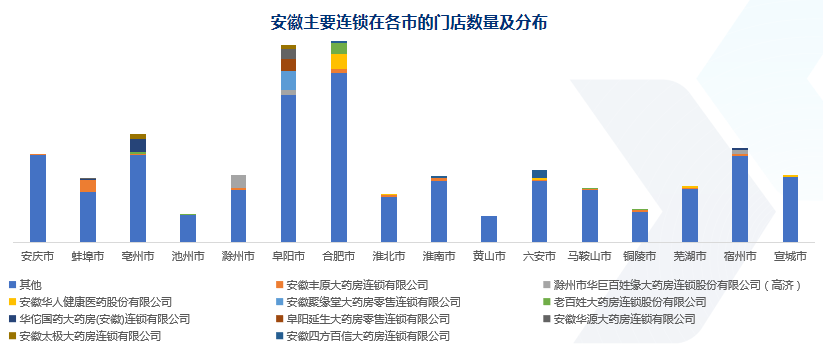

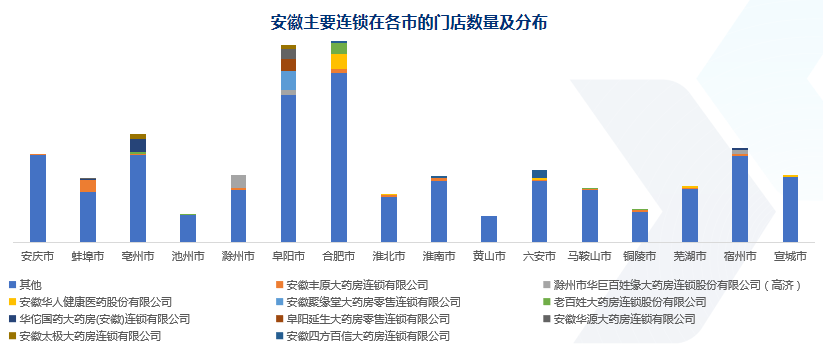

其中,市场集中度排名第一的是铜陵市,Top5连锁门店数量占比达到45.9%,相比其他城市,市场集中度相对较高。安徽连锁以本土连锁为主,较少对外扩张,地区龙头连锁主要分布在合肥、阜阳等经济发展水平较高城市。

于此同时,外来资本也纷纷进驻安徽市场。老百姓在2012年收购安徽百姓缘股份,2017年收购邻加医康复大药房。高瓴资本旗下高济医疗,在皖北地区收购阜阳第一大药房;在合肥,高瓴资本选择与广济大药房进行战略合作。此外,华巨百姓缘也获得高济医疗战略性投资。